Nicht alle Solisten,

nicht jeder erste Geige, aber im Zusammenspiel überragend.

Hier stellen wir Ihnen einige unserer teils langjährigen Favoriten vor, die in der Lage waren, ihren Vergleichsmaßstab dauerhaft zu übertreffen.

Wir pflegen zu den Vermögensverwaltern einen sehr engen Austausch und kennen die handelnden Personen persönlich.

Dr. Jan Ehrhardt

Dr. Jan Ehrhardt

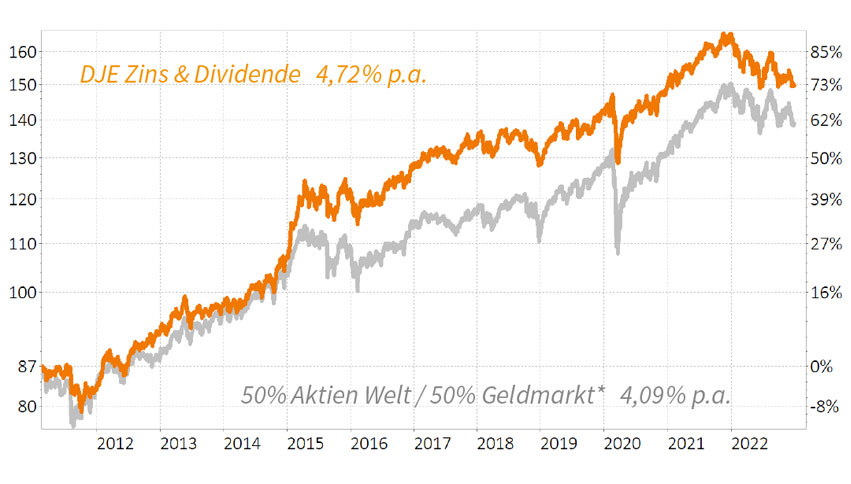

Das familiengeführte Haus Dr. Jens Ehrhardt Kapital AG zeigt mit diesem Konzept die erfolgreiche Übergabe von Verantwortung an die nächste Generation. Dr. Jan Ehrhardt führt die Strategie nach einem Absolute-Return-Ansatz, der Verluste weitestgehend vermeiden soll.

Die Gewichtung der Anlageklassen (Aktien maximal 50%, Anleihen, Kasse) erfolgt flexibel und dynamisch je nach Marktgegebenheit. Die Auswahl der Titel sowie der Regionen- und Branchengewichtung nimmt Dr. Jan Ehrhardt ohne Orientierung an eine Benchmark vor, was den Marktgleichlauf zusätzlich reduziert. Dies mindert Schwankungen und beugt Zinsänderungsrisiken vor.

Währungen werden je nach Marktlage abgesichert, so dass hierin auch eine Ertragsquelle liegen kann.

Der Fokus liegt auf dividenden- und substanzstarken Aktien und ausgewählten Anleihen mit flexibler Laufzeitsteuerung.

Dr. Jan Ehrhardt konnte mit 4,7% den Vergleichsindex verlässlich schlagen. Gleichzeitig waren die Risiken deutlich geringer: Der maximale Verlust lag bei 12,5%, der Index verlor hingegen 18% im gleichen Zeitraum.

Henrik Muhle und Dr. Uwe Rathausky

Dr. Uwe Rathausky und Henrik Muhle

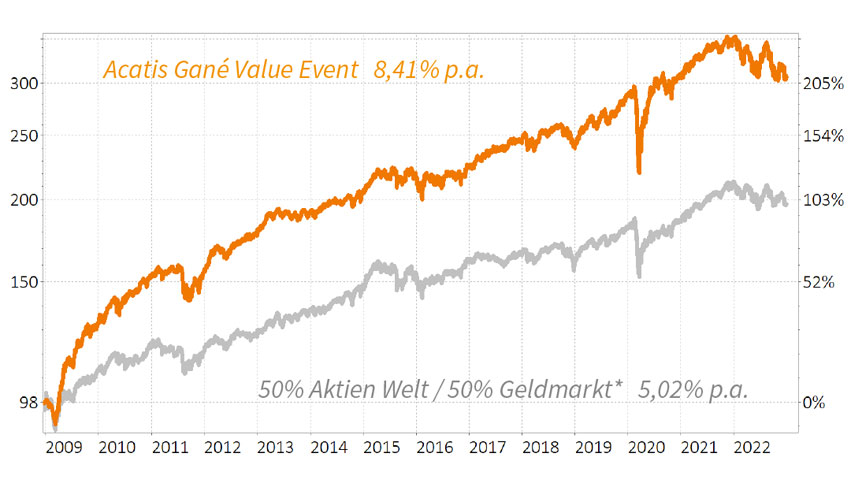

Die flexible vermögensverwaltende Strategie wird mit einer Aktienquote zwischen null und 100% gesteuert – mit Schwerpunkt Europa und USA.

Das verbleibende Volumen investieren die Verwalter zur Risikosteuerung in Liquidität und Anleihen. Im langfristigen Durchschnitt lag die Aktienquote bei 50%, in den letzten Jahren bei 60-80%. Der Ausbau der Aktienquote erfolgte dabei antizyklisch nach Korrekturen zu außergewöhnlich günstigen Bewertungen – nach der Value-Orientierung geprägt durch Warren Buffet.

Die Event-Orientierung mindert zusätzlich Risiken durch positive Ereignisse, die das Investment beflügeln sollten.

„Wir investieren in Gewinner“ als Leitsatz bedeutet, Unternehmen zu finden, die sich durch gesunde Bilanzen, exzellentem Management und Margenstärke durch besonders gute Wettbewerbsposition auszeichnen.

Das erfahrene Team hat seit der Auflage und Vollinvestition Ende 2008 über alle Krisen hinweg über 8% p.a. erwirtschaftet.

Dr. Bert Flossbach

Dr. Bert Flossbach

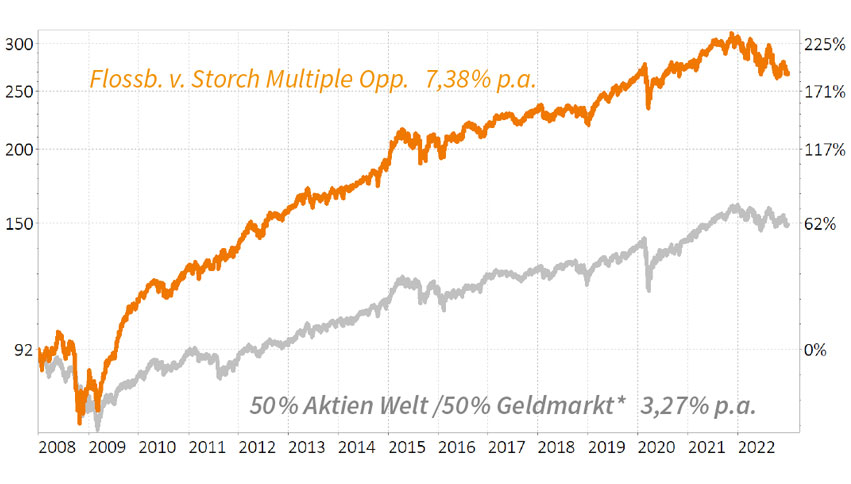

Die von Dr. Bert Flossbach geführte Multi-Asset-Strategie kombiniert ohne Orientierung an einem Vergleichsindex übergewichtet Qualitätsaktien mit Anleihen, Edelmetallen, hier vor allem Gold, und Liquidität. 2011 haben wir den Fonds erstmals empfohlen – seinerzeit ein Geheimtipp. Heute ist er ein verlässlicher Portfoliobaustein.

Schwankungen an den Börsen, insbesondere Übertreibungen nach unten, werden für Zukäufe genutzt. Getrieben werden diese Bewegungen von der Bewertung der Aktien, nicht von der Konstitution der Börsen.

Bildet sich ein längerfristiger Abwärtstrend heraus, kann Dr. Bert Flossbach das Portfolio absichern: Über hochliquide Index-Futures ist dies auch bei einem großen Portfolio effizient und schnell möglich. Bis dahin stabilisieren Qualitätsaktien mit niedrigeren Schwankungen und eine flexible Liquiditätsquote das Portfolio.

Der Fonds hat seit seiner Auflage 2007 eine durchschnittliche Rendite von 7,4% p.a. erzielt – der Vergleichsindex nur 3,3% p.a.. Diese Ergebnisse waren nur mit Demut vor dem anspruchsvollen Kapitalmarkt zu erreichen, mit Geduld und mit einem konsequenten Fokus auf Qualität zu einem vernünftigen Preis.